Les CBDC (Central Bank Digital Currencies) ou MNBC (Monnaies Numériques de Banque Centrale) ont récemment fait parler d’elles et risquent de continuer à être sur le devant de la scène pour les années à venir. Tour à tour présentées comme une révolution ou une simple évolution des monnaies fiat, elles sont nées suite au développement croissant des cryptos-monnaies. Mais de quoi s’agit-il précisément ? Quelle est la philosophie derrière l’euro ou le dollar numérique ? Quels sont leurs avantages et quels sont leurs inconvénients ? Nous vous présenterons tout cela dans cet article.

Présentation générale des CBDC

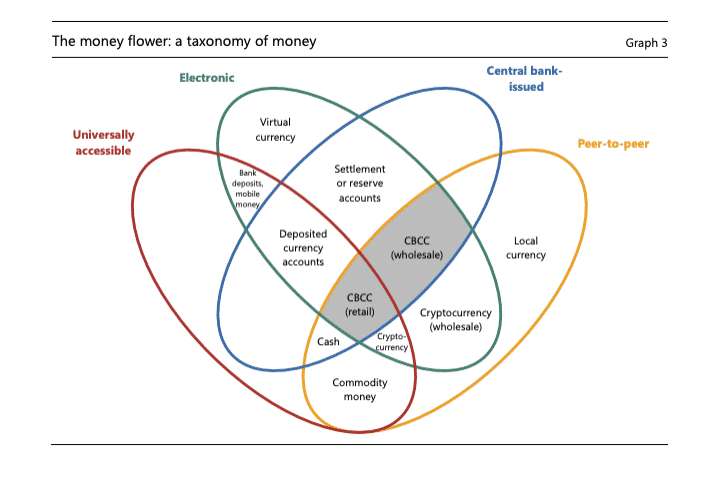

Tout d’abord, qu’est qu’une CBDC ? Cette acronyme signifie Central Bank Digital Currency ou Monnaie digitale de Banque Centrale (MNBC en français). Il s’agit donc de la retranscription d’une monnaie Fiat en version numérique. Pour rappel, une monnaie Fiat est émise, contrôlée et réglementée par un pays au travers de sa banque centrale. C’est l’opposé d’une cryptomonnaie, par nature décentralisée et non soumise à un contrôle étatique. Ici, il s’agit d’une version numérique de l’euro, du dollar ou encore du yuan mis en place par les états et banques centrales concernés.

Les fonctions d’une monnaie d’état numérique restent les mêmes que celles de sa grand sœur version papier : le paiement, une réserve de valeur et enfin une unité de compte.

Les CBDC sont donc une représentation numérique d’une monnaie fiduciaire. Elles sont soutenues de la même manière par des réserves monétaires (métaux précieux comme l’or ou des devises étrangères type dollars, euros etc. ) pour garantir la valeur et assurer la stabilité du système.

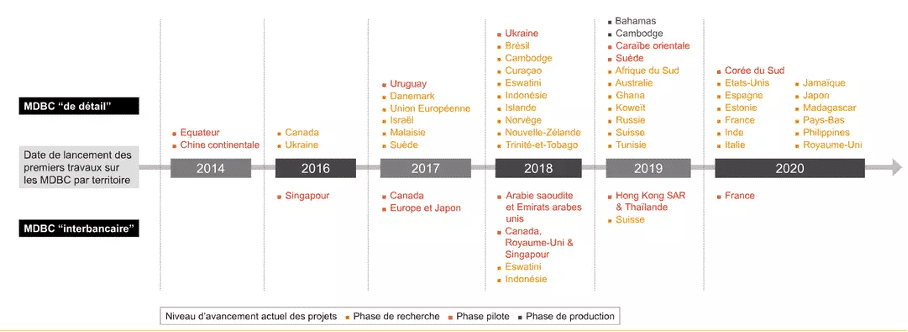

Dans le monde des CBDC, on va pouvoir distinguer deux grandes familles. Tout d’abord les CBDC de détail, celles-ci sont destinées au grand public et à son usage par les habitants dans leur vie de tous les jours. C’est principalement cette famille qui nous intéressera. La seconde famille représente les CBDC interbancaires qui s’adressent seulement aux établissements bancaires pour le règlement et la livraison d’actifs financiers.

Pourquoi créer des CBDC ?

Les banques centrales ont pris acte des évolutions du système financier depuis la crise de 2008. Comme le détaille le cabinet de conseil Deloitte dans une étude dédiée au sujet des CBDC, elles sont notamment sensibles à différents facteurs :

- Le changement des habitudes de paiement (la baisse de l’utilisation du cash et le développement des paiements instantanés et simples) ;

- la méfiance de plus en plus forte des citoyens envers les institutions financières y compris les banques centrales ;

- l’entrée des institutions non bancaires (Gafam, télécommunications, etc.) dans le système financier traditionnel.

En réponse à ces évolutions, les banques centrales ont commencé à étudier le déploiement des MNBC, des monnaies numériques sur lesquelles les banques centrales garderaient le contrôle.

La montée en puissance et l’arrivée de grands acteurs privés notamment des GAFAM dans la finance a aussi poussé les états a accéléré le mouvement. Le projet de stablecoin Diem (ex Libra) notamment porté par Facebook, devenu récemment lettre morte, a accéléré le besoin des banques centrales de proposer une alternative.

« La BCE et les banques centrales nationales, qui composent l’Eurosystème, doivent se tenir prêts à émettre un euro digital pour le grand public si c’est nécessaire pour garantir la liberté de choix entre les moyens de paiement mais aussi préserver la souveraineté monétaire face au développement des big tech dans le domaine des paiements » déclarait Denis Beau le sous gouverneur de la banque de France en 2020.

Enfin, l’essor des crypto-monnaies avec l’arrivée du Bitcoin, d’Ethereum puis l’apparition notamment des stablecoins ont ravivé les craintes d’une perte de contrôle par les institutions financières de nombre de pays.

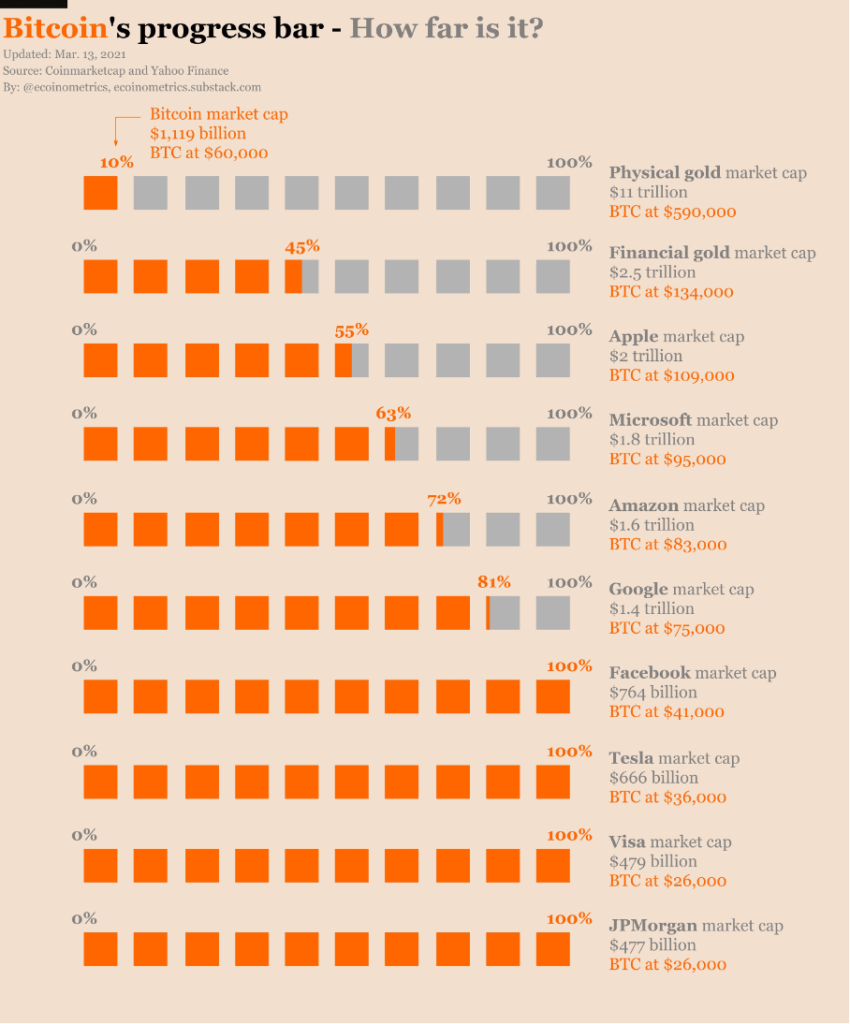

Les crypto-monnaies sont souvent blâmés pour leur absence de contrôle, leur volatilité et le risque qu’elle feraient courir aux petits épargnants. Cela ne les a pas empêché de progresser de manière importante, la capitalisation de Bitcoin dépassant celle des deux géants du paiement Visa et Mastercard.

Les banques centrales semblent avoir peur de ces acteurs de plus en plus puissants et dont l’adoption menace leur contrôle sur le système financier à l’échelle mondiale.

Les crypto-monnaies ne sont par ailleurs pas contrôlées et n’ont pas les mêmes obligations légales faisant craindre pour la stabilité du système financier mondial selon les partisans des CBDC.

Plusieurs raisons ont poussé les banques centrales à s’intéresser aux CBDC. Les pays les plus développés y voient alternative à l’argent liquide. Quant aux pays émergents, ils espèrent réduire leurs coûts et rendre les services financiers plus accessibles à leurs citoyens « non bancarisés » grâce à cette solution.

Dans le monde, la majorité des banques centrales mènent des recherches (par exemple : Indonésie, Brésil, Israël, Singapore, Royaume-Uni, Japon) ; mais certaines sont déjà passées de la conceptualisation à l’expérimentation avec des preuves de concept (par exemple : Chine).

Par la création de CBDC, les pays cherchent notamment à générer des gains d’efficacité des paiements et à maintenir un système compétitif pour la Banque de France. Cette dernière y voit aussi un moyen de réduire les coûts des intermédiaires. D’autres pays comme la Suède rêvent d’une société sans argent liquide, « cashless ». Le Canada ou encore Singapour souhaitent développer les paiements transfrontaliers grâce aux CBDC. La Turquie y voit un moyen de lutter contre le blanchiment d’argent et les Bahamas contre la corruption. Le Venezuela voit dans la monnaie numérique un instrument de stabilité et de sécurité des paiements .

Comment fonctionnent les CBDC ?

Les CBDC utilisent une technologie similaire à celle que nous connaissons dans le monde des crypto-monnaies, à savoir la blockchain. Toutefois, elles s’en éloignent par certains aspects pour permettre plus de contrôle par les banques centrales. Nous allons voir comment les CBDC fonctionnent, leurs avantages mais aussi leurs inconvénients.

Un registre distribué mais pas vraiment une blockchain

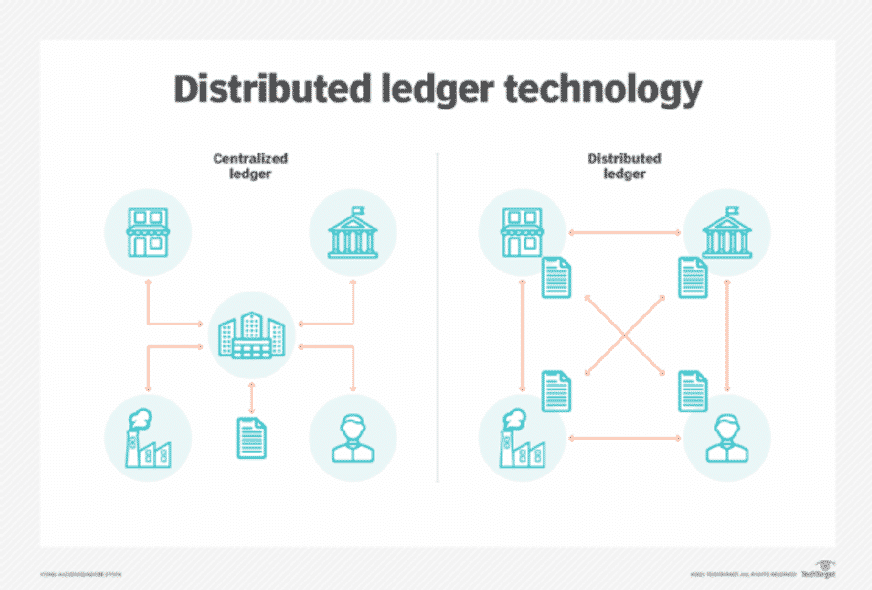

Les CBDC peuvent fonctionner selon une pluralité de méthodes suivant la banque centrale et le pays concerné. Toutefois, la plupart ont recours à la même technologie que les crypto-monnaies à savoir la blockchain et plus précisément les technologies de registre distribués ou DLT (Distributed Ledger Technologies).

Une technologie de registre distribué est une base de données décentralisée gérée par plusieurs participants. L’historique des transactions est enregistrée sur des nœuds, de manière décentralisée. Tous les nœuds valident et enregistrent la transaction en même temps. Ces enregistrements possèdent un horodatage unique et font l’objet d’une signature cryptographique qui garantit donc la sécurité du réseau et l’impossibilité de le corrompre.

En ce sens, une DLT n’est pas contrôlée par une autorité centrale. Cela garantit transparence, sécurité de par la construction décentralisée de ce réseau bien plus compliqué à pirater qu’une base de données centralisée.

La Blockchain est une variante de DLT, notamment popularisée par l’arrivée de Bitcoin en 2009 puis le mouvement crypto de ces 10 dernières années avec en tête Ethereum, et plus récemment Solana ou encore Avalanche.

Si l’on doit différencier ces deux systèmes, sans rentrer dans des considérations techniques trop avancées, une DLT est conçue pour procéder à des transactions au sein d’un environnement de confiance. A l’inverse, une blockchain type Bitcoin, permet à un ensemble d’acteurs ne se connaissant pas d’atteindre un consensus quant à l’intégrité et l’immuabilité d’un registre commun de transactions, le tout sans passer par un tiers de confiance.

De nombreuses sociétés ont créé des système de DLT reconnus mondialement comme IBM avec Hyperledger par exemple.

Si ces deux technologies sont similaires, les différences sont plus notables lorsqu’on évoque les deux grandes familles de DLT. Tout d’abord, les DLT ouvertes ou publiques et les DLT permissioned, c’est-à-dire soumises à permissions. On parle aussi souvent de blockchains ouvertes pour désigner les premières et de blockchains privées pour désigner les secondes.

Les crypto-monnaies se classent dans la catégorie des DLT ouvertes alors que les DLT privées sont-elles jugées plus simples à déployer mais beaucoup moins permissives par définition. Elles sont principalement utilisées par des entreprises pour répondre à certains cas d’usages spécifiques et ne nécessitent pas la création d’une crypto-monnaie. Elles répondent surtout à des objectifs de commerce en BtoB. Elles sont en quelque sorte une manière d’utiliser la technologie du registre distribué sans pour autant respecter la philosophie empreinte de liberté et de décentralisation de la blockchain.

Les DLT privés au service des CBDC

Pour la création des MNBC, les banques centrales privilégient l’emploi de DLT privées dans l’idée de garder le contrôle tout en bénéficiant des prouesses technologiques de la blockchain.

Cette technologie permet aux banques centrales de minimiser le risque inhérent à la création de systèmes monétaires supportés exclusivement par support numérique, notamment le risque de piratage.

Le projet HyperLedger de la Fondation Linux, promu par les géants de la technologie Intel, IBM ou encore Oracle est une solution de DLT privé qui permet une application au monde de la finance. Singapour a par exemple construit sa monnaie numérique, le Ubin, sur HyperLedger Fabric.

Le fonctionnement des CBDC dépendra aussi des objectifs poursuivi par la banque centrale que l’on peut catégorisé en 4 grandes familles :

- Améliorer le fonctionnement des systèmes de paiement de gros

- Remplacez l’argent liquide par une alternative plus efficace

- Améliorer les instruments de politique monétaire disponibles

- Réduire la fréquence et le coût des crises bancaires.

Quels sont les avantages des CBDC ?

Les gouvernements et banques centrales voient dans les CBDC de nombreux avantages à l’ère du numérique.

Tout d’abord, cela pourrait rendre les paiements beaucoup plus rapides qu’a l’heure actuelle, mais aussi faciliter les transferts d’argents en les rendant moins couteux qu’actuellement.

Ces monnaies centrales numériques permettent la création de système de paiement, l’émission de monnaie et sa régulation de manière beaucoup plus efficace qu’a l’heure actuelle. Grâce à la technologie, on améliore la vision en temps réel de la santé monétaire d’un pays. Cette monnaie numérique permettrait une meilleure gestion de la politique monétaire en offrant des outils de suivi plus fins qu’a l’heure actuelle.

Pour les pays émergents, c’est aussi une manière d’inclure plus de citoyens dans le système bancaire. On peut en effet créer simplement, via une applications un portefeuille CBDC, un peu à l’image de ce que font déjà les crypto-monnaies. On estime à plus d’un milliard et demi le nombre d’êtres humains qui n’ont pas accès aux services bancaires et au système financier dans le monde. C’est donc un enjeu important pour les années à venir de permettre à toute une population l’accès à des services financiers. A noter, que même aux Etats-Unis, près de 6% des habitants n’ont pas de compte en banque.

L’idée des CBDC est de permettre d’avoir une monnaie aussi simple d’utilisation pour payer en ligne tout en garantissant une sécurité maximale par la garantie de la banque centrale. Si une banque commerciale fait faillite, vous pouvez vous retrouver sans argent, cela ne serait pas le cas avec les MNBC régulées et garanties par les banques centrales.

Les CBDC seraient aussi distribués par le réseau des banques commerciales, à l’image du cash actuellement, permettant d’utiliser un réseau déjà efficient, sécurisé et suscitant la confiance du grand public.

Quels sont les inconvénients des CBDC ?

Les opposants aux CBDC, en premier lieu les défenseurs des crypto-monnaies et de leur philosophie d’origine, voient dans ces monnaies numériques un outil de surveillance des citoyens. En effet, l’état peut traquer et contrôler chaque transaction très simplement réduisant considérablement la vie privée et la liberté de ses concitoyens. L’exemple chinois est à ce titre parlant puisque ce pays souvent décrié pour son approche liberticide est l’un des pionniers en matière de MNBC.

Ces monnaies numériques ne sont pas ouvertes et accessibles à tous puisque soumis à un contrôle étatique. Nous ne sommes pas dans l’écosystème des crypto-monnaies où chacun peut rejoindre le réseau Bitcoin ou Ethereum, par définition ouvert.

Philosophiquement aussi, ces monnaies sont aux mains d’un gouvernement, comme à l’heure actuelle mais avec des outils plus puissants de surveillance, certains redoutent une utilisation à des fins dictatoriales.

D’autres critiques s’entendent aussi sur le risque technologique et la possibilité de piratage, inhérente par nature à un système entièrement numérique.

Une autre critique adressée aux CBDC repose sur l’éventualité d’un crash financier mondial. En effet, imaginons qu’une majorité d’habitants d’un pays se décidaient par exemple à retirer leur dépôts en cash des banques commerciales pour les stocker en CBDC, garantis par les banques centrales. Les banques commerciales auraient donc un problème de financement et cela aurait obligatoirement un gros impact sur le financement de toute l’économie du pays et des partenaires commerciaux de ce pays. C’est une situation que l’on peut facilement imaginer, dans la mesure où ce transfert des banques commerciales via les CBDC serait relativement simple, en quelques clics.

La course aux CBDC dans le monde entier

L’actualité est riche pour les monnaies de banques centrales. De plus en plus de pays réfléchissent ou développent déjà leurs CBDC ces derniers mois. Un mouvement qui devrait s’amplifier dans les années à venir.

Le pionnier chinois et le yuan numérique

La Chine fut l’un des premier pays à lancer une version numérique de sa monnaie nationale avec le yuan numérique en avril 2020. L’état chinois a récemment déclaré que le volume de paiement quotidien se montait à quelques 2 millions de yuans soit un peu plus de 316 000$. Ces chiffres sont pour l’heure des estimations comme le précise le directeur général de l’ l’Institut de recherche sur la monnaie numérique de de Banque Populaire de Chine, Mu Changchun. Ces chiffres montrent déjà le développement de la monnaie soutenu par les efforts du gouvernement chinois pour pousser à l’adoption de ce yuan numérique.

L’application e-CNY permettant d’utiliser l’actif numérique a connu un vif succès, dans un pays où rappelons le, le Bitcoin ou autres crypto-monnaies sont interdits. Elle s’est notamment classée en tête des applications les plus téléchargées du pays.

Certains voient dans ces avancées chinoises, un moyen de reprendre le contrôle sur un système financier menacée par l’arrivée et le développement de nombreuses fintechs sur le marché chinois comme Antpay ou encore Wechat propriété respective d’Alibaba et de Tencent.

Le yuan numérique permet aussi au gouvernement chinois de s’émanciper du dollar américain. En effet, la plupart du commerce mondial reste soumis au dollar et le gouvernement chinois tente de s’affranchir de cet état de fait pour s’éloigner de l’hégémonie américaine en matière de monnaie et de commerce.

Le CBDC des États-Unis (Dollar digital)

Aux États-Unis, la banque centrale américaine, la Fed a récemment publié un rapport évaluant les avantages et défauts d’un dollar numérique. Cela marque le début d’un processus de réflexion sur la création d’une CBDC par la première puissance mondiale. Le président de la FED, Jérôme Powell se montre pour l’heure prudent sur le sujet et ne semble privilégier aucune piste. Les États-Unis se montrent ainsi en retrait par rapport à leur rival chinois sur le sujet des monnaies numériques. Toutefois, les rumeurs restent nombreuses quant à un déploiement rapide d’un dollar numérique pour rester dans la course mondiale aux CBDC. On parle notamment d’un décret du président américain Joe Biden qui devrait ordonner aux agences gouvernementales d’étudier la mise en place d’une monnaie numérique de banque centrale. Affaire à suivre donc…

L’euro digital en pleine discussion

Les institutions et la banque centrale européenne ne sont pas en reste mais le projet d’euro digital semble encore être loin de son lancement.

Pour la banque centrale européenne, l’euro numérique « garantirait que les habitants de la zone euro puissent bénéficier d’un moyen de paiement gratuit, simple, universellement accepté, sans risque et inspirant confiance. ». L’idée n’est pas de remplacer le cash mais de le compléter en favorisant la numérisation de l’économie européenne. Il combinerait l’efficacité d’un instrument de paiement numérique et la sécurité d’une monnaie de banque centrale.

La BCE s’engage à respecter la vie privée, pour répondre aux critiques évoquées plus hauts, d’intrusion dans la vie privée et d’un contrôle trop important des états sur leurs citoyens par le biais des CBDC.

Ce projet a été lancé en juillet 2021 et devrait nécessiter plusieurs années avant de voir le jour. Une phase d’étude a débuté en octobre 2021 et durera deux ans. A l’issue de celle-ci, une décision sera prise sur la création ou non de cet euro numérique.

De son côté, la Commission européenne travaille déjà à l’élaboration d’un projet de loi pour réglementer l’euro numérique. Ceci atteste de la forte probabilité de voir un jour une CBDC émise par la Banque Centrale Européenne. Reste tout de même à convaincre les différentes capitales européennes de l’intérêt de cet instrument mais aussi à ne pas se retrouver trop en retard par rapport à d’autres pays bien plus avancés. Récemment, la France et l’Allemagne ont d’ailleurs poussé la Banque Centrale Européenne à accélérer le développement de cette monnaie numérique de crainte que la zone Euro ne soit rapidement devancée.

D’autres pays dans la course aux CBDC

D’autres pays se sont lancés dans le développement des CBDC comme le Mexique ou encore l’Inde. Au Mexique, les banques privées souhaitent s’associer à la banque centrale pour créer une CBDC. Ce pays fait partie d’un des pays où le plus de gens n’ont pas accès à un compte bancaire en Amérique du Sud. Le gouvernement mexicain a ainsi annoncé la création d’un peso numérique pour 2024.

De son côté, l’autre géant du continent Asiatique, l’Inde s’avère réticente à l’utilisation des cryptos-monnaies un peu à l’image de son voisin chinois. Ainsi, le gouvernement a pour projet une réglementation sur les cryptos-actifs pour les encadrer et un projet de CBDC qui lui permettra de garder le contrôle sur cette monnaie numérique.

Conclusion

A l’échelle mondiale, on estime que plus de 86% des banques centrales étudient activement le potentiel des CBDC. Près de 60% expérimentent cette technologie et 14% déploient d’ores et déjà des projets pilotes. L’arrivée de ces monnaies numériques semblent inéluctables dans les prochaines années.

Les CBDC ont leur partisans et détracteurs. Elles sont souhaitées et développées par les états en quête d’une monnaie qui les fera basculer dans une ère numérique de modernité. Elles sont aussi décriées par leurs opposants pour leur mise sous tutelle de l’argent et leur esprit en contradiction avec le mouvement crypto.

En effet, si l’approche technologique peut s’avérer similaire, les fondements de décentralisation et de pouvoir rendu aux utilisateurs sont mis à la trappe par ces projets de monnaies numériques de banque centrale. L’avenir nous dira si l’une ou l’autre de ces solutions prendra le pas ou si les deux cohabiteront dans notre existence quotidienne.