Le phénomène des Initial Coin Offerings qui pourrait être traduit par « Offre publique de Jeton », est apparu dès 2014. Il est né avec les plateformes d’émisson de Smart Contracts comme Ethereum, mais a connu une véritable explosion en 2017. Mais qu’est ce qu’une ICO exactement?

Si vous débutez avec la blockchain, nous vous conseillons de lire notre introduction à la blockchain. Cela vous permettra de mieux comprendre l’environnement d’un réseau reposant sur une blockchain ainsi que son fonctionnement.

Les ICO sont encore peu connues et pourtant le mouvement est tel que le législateur a créé un régime juridique propre à cette classe d’actif naissante. Les ICO vont de toute évidence révolutionner la façon dont les enterprises et les individus obtiennent des financement. Nous assistons tout simplement à la démocatisation de la finance.

L’objectif de cet article est de vous permettre d’avoir une réelle compréhension de ce que sont les Initial Coin Offering. Mais aussi de comprendre l’ampleur du mouvement et en quoi elles se différencient des moyens de financements actuels.

Qu’est ce qu’une ICO?

Lever des fonds et faire connaitre un projet

ICO pour Initial Coin Offering, est un procédé décentralisé visant à mettre en vente des jetons aussi appelés « tokens » ou « coins ». L’objectif est de financer et promouvoir un projet reposant généralement sur une blockchain. Un autre objectif important est d’accroitre la taille de la communauté.

Nous utilisons « reposant généralement » parce que de plus en plus de projets ont recour aux ICO alors qu’ils ne reposent pas eux-même sur un blockchain. C’est notamment le cas des Security tokens que nous allons voir en détail.

La levée de fond est évidement l’objectif premier, mais il s’agit également d’accroitre la communauté. Il s’agit en effet d’un élément vital pour les écosystèmes reposant sur une blockchain. Un ICO est généralement l’occasion de développer la base de ses utilisateurs.

La loi Française qui est pionnière en la matière, propose la définition suivante : « Une offre au public de jetons consiste à proposer au public, sous quelque forme que ce soit, de souscrire à ces jetons. Ne constitue pas une offre au public de jetons l’offre de jetons ouverte à la souscription par un nombre limité de personnes, fixé par le règlement général de l’Autorité des marchés financiers, agissant pour compte propre ». Comme on peut le voir cette définition est plutôt large est vise à couvrir tous les types de ventes de jetons possibles.

ICO: un nom qui défit volontairement la finance traditionnelle

Le terme « ICO » est utilisé en référence à celui de l’introduction en bourse (en anglais « Initial Public Offering » ou « IPO ») par laquelle les entreprises d’une certaine taille ouvrent leur capital au public en vue de lever des fonds. Dans le cas des IPO, les investisseurs achètent des titres de la société qui leur donnent des droits juridiques et financiers sur cette société. Les droit attribués lorsque vous détenez des jetons sont souvent très différent des droits attribués par les actions traditionnelles

Une ICO offre la possibilité au grand public d’acheter les jetons d’un projet très tôt dans le processus de développement du projet. Cela signifie que si vous croyez en la vision des personnes portant le projet et souhaitez les soutenir, vous pouvez acquérir leurs jetons directement et sans intermédiaires, alors même qu’aucun prototype n’a encore été développé.

Le mécanisme de l’ICO présente un certain nombre d’avantages, mais aussi des inconvénients.

Les avantages d’une ICO

Participer au projet très tôt

Les ICO offrent la possibilité de participer au financement de projets à un stade beaucoup plus avancé que dans les IPO actuelle, c’est à dire sans être exclus par des compagnies de capital risque.

Comme nous allons le décrire plus bas, une introduction en bourse intervient beaucoup plus tard dans le développement d’un projet, c’est à dire quand il a déjà fait ses preuves. Mais avant ce stades seuls certains privilégiés peuvent acheter des actions de l’entreprises (les dirigeants, les investisseurs privilégiés – les sociétés de capital risques ou des grandes fortunes – et parfois les salariés). Avec les ICO nous pouvons investir dans le projet dés le début, ce qui constitue une grande nouveauté, mais qui comporte aussi des risques beaucoup plus importants puisque vous ne savez pas si le projet va faire ses preuves ou pas.

Lien direct entre entrepreneurs et investisseurs

Les ICO s’effectuent en effet depuis des plateformes décentralisées telle qu’Ethereum. Ce sont les entrepreneurs qui vont créer les jetons et les vendre directement aux investisseurs. C’est une autre nouveauté importante, puisque vous êtes maintenant maitre de votre investissement du début à la fin. Depuis l’achat des tokens jusqu’à leur conservation en « cold storage ». C’est un avantage important, mais aussi une responsabilité parce que vous pouvez aussi faire des erreurs dans la manipulation des jetons.

Une classe d’actif naissante

Les crypto-monnaies sont une classe d’actif en pleine expansion mais encore à leur débuts. Il est donc intéressant de s’initier maintenant pour bénéficier de bonnes opportunités.

Les inconvénients d’une ICO

De nombreuses escroqueries

Les ICO ne sont pas encore bien encadrées techniquement ou juridiquement. L’engouement actuel pour les crypto-monnaies attire un nombre important de faux projets qui ont pour unique objectif de récolter de l’argent et partir avec.

Un investissement hautement risqué

Comme nous l’avons évoqué, investir dans une ICO c’est arriver très tôt dans le processus de développement du projet. Or un nombre considérable des projets faisant une ICO vont échouer et disparaitre. Il est donc essentiel de parvenir à identifier et investir uniquement dans les projets à fort potentiel et qui ont des équipes suffisamment structurées pour et entrainées pour porter le projet.

Il est donc essentiel de ne pas se laisser emporter par ce que les anglo-saxons appellent le FOMO ou « Fear of missing out ». Autrement dit acheter des jetons par peur de manquer une opportunité, dans la précipitation et sans avoir fait une analyse approfondie du projet.

Incertitudes quant aux réglementations financières et fiscales

Il y a encore à l’heure actuelle un flou quant aux positions que vont prendre les administrations fiscales et financières sur les ICO. En France le législateur à décidée de mettre un place un cadre législatif visant à encadrer les ICO et protéger les investisseurs, mais la France est un pays précurseur en la matière, et c’est loin d’être le cas dans tous les pays. Or a l’heure actuelle le nombre des ICO émises depuis la France est encore marginal par rapport au nombre total des ICO qui apparaissent tous les jours. Il faut donc bien prendre en compte le fait que vous pouvez participer à des ICO sans avoir aucune protection de la part des autorités de régulation d’un état. Cela ne pose pas de problème quand tout va bien, mais si l’ICO s’avère être une escroquerie, les moyens de recours seront presque inexistants.

Les Initial Coin Offering en quelques chiffres

Deux études réalisées sur les ICO émisent en 2017 et 2018 vient confirmer ce qui vient d’être dit.

Bitcoin.com

Une étude publiée sur Bitcoin.com début 2018, a en effet montré que sur les 902 ICO identifiées en 2017, 142 ont fait défaut avant la fin de l’ICO et 276 ont fait défaut avant la fin de 2017.

The Wall Street Journal

Une autre étude menée par le Wall Street Journal réalisé publiée mi-2018, a revu 1450 ICO et en a conclu que:

- 271 ICO sont frauduleuses

- Ces 271 ICO ont levé 1 milliard de dollars

- 111 Livres Blanc sont des copier/coller d’autres Livres Blanc

Une technologie naissante

La blockchain est une technologie encore a ses débuts

Il est également important de ne pas perdre de vue que les technologies liées à la blockchain sont naissantes et ont un aspect révolutionnaire en ce qu’elle réinvente beaucoup de nos concepts aussi bien organisationnels, économiques ou encore juridiques et à ce titre, ne sont pas adaptées au monde tel qu’il existe actuellement.

La situation actuelle pourrait être comparée à celle des premières voitures qui sont arrivées dans un monde dominé par des calèches tirées par des chevaux, pour lesquelles il n’y avait pas besoin de routes. Les premiers voyages en voitures étaient extrêmement inconfortables et nombreux sont ceux à avoir considéré que les voitures ne pourraient jamais se développer pour cette raison.

Il en va de même pour la blockchain qui apparait dans un monde centralisé avec des lois, une organisation et surtout des mentalités adaptées à ce monde centralisé. En lisant ce livre, vous êtes un pionnier et faites partie des personnes qui croient au potentiel de la blockchain, mais la route vers l’adoption de masse est encore longue.

Developper une application décentralisée est plus complexe

Ce qu’il faut retenir, c’est que développer une application reposant sur une blockchain aujourd’hui demande beaucoup plus d’énergie que de développer une application traditionnelle. Il est donc essentiel de parvenir à identifier les équipes d’entrepreneurs suffisamment solides et entraînées pour y parvenir.

Le risque est très élevé de voir l’application sur laquelle vous avez investi ne jamais être développée ou tout simplement de ne jamais convaincre le public pour lequel elle était destinée.

Comme pour chaque investissement, plus le risque est important plus les gains sont potentiellement élevés. Si le projet est une réussite, vous allez bénéficier du multiplicateur de prix le plus important (ou « Effet de levier »), puisque vous arrivez extrêmement tôt dans le cycle d’investissement. A l’inverse vous pourrez perdre l’intégralité de votre investissement. La seule façon de limiter les risques est de connaitre le sujet de votre investissement.

Les ICO en 2017 et 2018

Un nombre croissant d’ICO

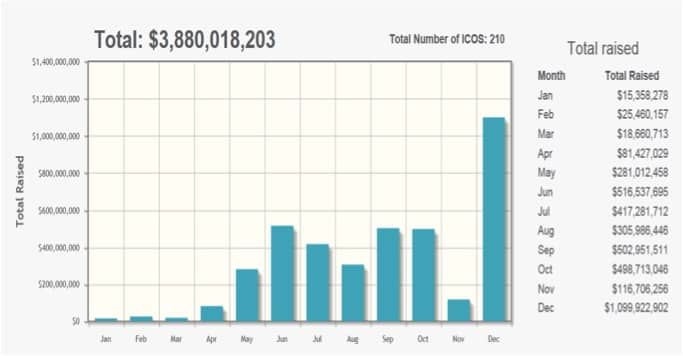

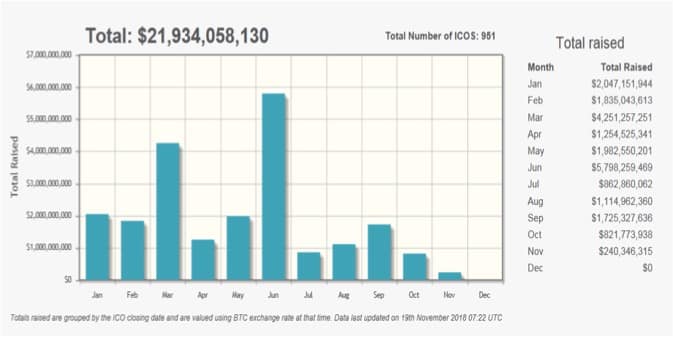

Le nombre des ICO est en pleine expansion. D’après Tokendata, il y en a eu 210 (Tokendata ne retient que les ICO principales) en 2017 qui ont levé un total cumulé supérieur à 3,8 milliards de dollars.

En 2018, les résultats sont encore plus impressionnants avec un total de 10 milliards de dollars levés à mi-année.

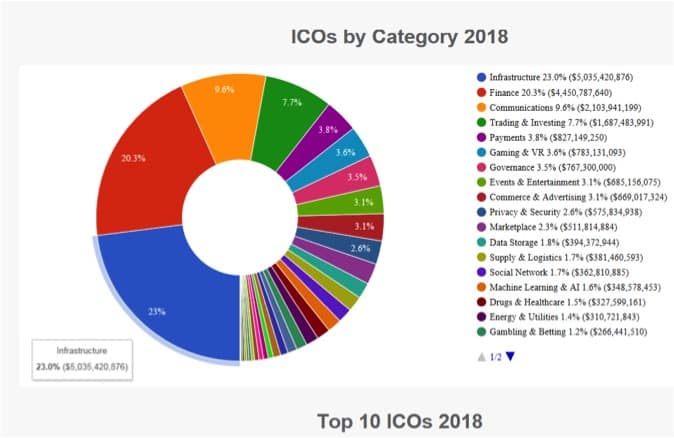

Les ICO touchent toute les technologies

Comme vous pouvez le voir dans ce graphique, les ICO touchent une multitude de domaines avec une prépondérance pour la communication, la finance, le trading et la gouvernance. Ce qu’il est important de retenir, c’est que comme pour les investissements dans les actifs traditionnels, il est impossible d’être expert dans toutes les industries. C’est à dire qu’il est impossible de savoir si un projet reposant sur une blockchain va avoir une raison d’être suffisante pour améliorer ou re-inventer l’organisation d’une industrie en particulier.

Vous allez devoir vous spécialiser dans une industrie dès le départ et étudier les projets déjà existants et les opportunités que peuvent apporter les technologies liées à la blockchain aux entreprises.

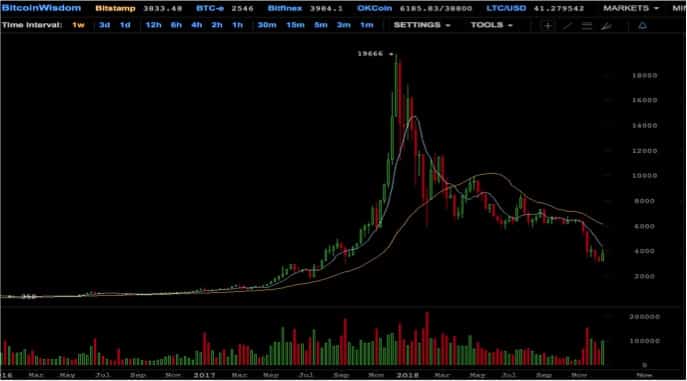

La fin de l’accélération…

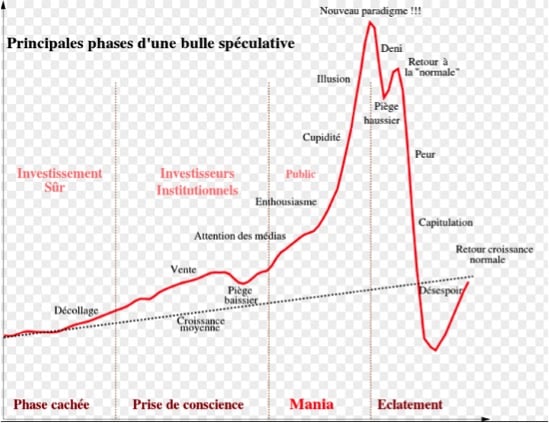

Il est clair que le prix du bitcoin a connu une forte chute en 2018, entrainant avec la majorité des autres altcoins. Le prix des cryptomonnaies est en effet corrélé à celui du bitcoin. Presque toutes les cryptomonnaies ont donc connu une bulle et son explosion en 2018.

Jusqu’où les prix vont descendre? La courbe de la bulle peut prendre plusieurs formes.

La courbe des prix du bitcoin depuis sa création, que vous pouvez la retrouver en direct sur www.bitcoinwisdom.com, ressemble beaucoup à la courbe traditionnelle des bulles, avec un premier rebond après la première chute puis une chute plus bas que le prix initial avant de repartir.

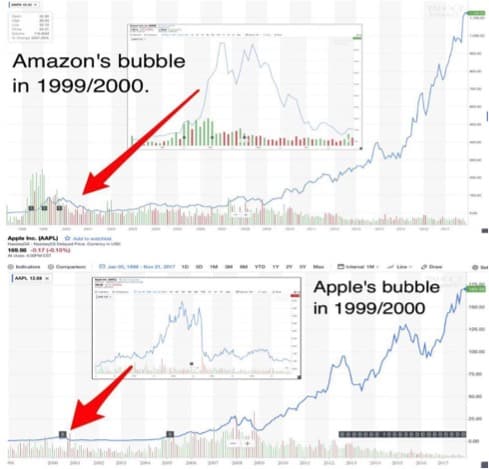

En regardant ces chiffres vous vous demandez peut être s’il n’est pas trop tard pour investir dans des ICO? Cette interrogation est légitime dans la mesure où le bitcoin et les cryptomonnaies en général on connu une correction très importante en 2018.

…Avant la reprise

Une chose est certaine, un nouveau cycle haussier va s’enclencher ensuite. Vous arrivez donc peut être à un moment idéal.

Concernant le marché primaire : Les ICO

Jusqu’à aujourd’hui les ICO sur utility tokens ont occupées le devant de la scène. A en croire de nombreux spécialistes, il est probable que les ICO sur Security Tokens vont prendre le relai.

Concernant le marché secondaire : Les projets ayant déjà fait l’objet d’une ICO

Le prix de nombreuses cryptomonnaies revient à un niveau pré-pump, c’est-à-dire le prix auquel il se trouvait avant le gonflement de la bulle. Il sera donc probablement intéressant d’investir dans ces projets qui ont déjà fait l’objet d’une ICO, mais dont le prix redevient intéressant. A noter que certain de ces projets ont maintenant prouvé l’efficacité de la solution qu’ils proposent.

Initial Coin Offering (ICO) vs Initial Token Offering (ITO)

L’expression ITO pour “Initial Token Offering” est fréquemment utilisée à la place d’ICO mais a en fait la même signification. Pour comprendre la différence entre ICO et ITO il est d’abord important de concevoir la différence qu’il existe entre “Coins” et “Tokens”.

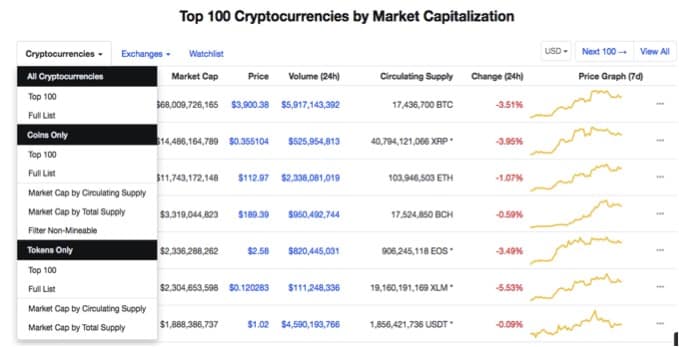

Sur le site Coinmarketcap.com par exemple, ces deux catégories sont identifiables en sélectionnant “Coins” ou “Tokens” en haut de la liste de tous les jetons.

Les “Coins”, aussi appelé “Native Tokens”, sont des crypto-monnaies qui peuvent fonctionner indépendamment puisqu’elles reposent sur leur propre blockchain. Le bitcoin en est le principal exemple.

En revanche, les “Tokens” (ou “Non-Native Tokens”) sont des “crypto-monnaies qui sont dépendantes de la blockchain entretenue par une autre crypto-monnaie pour fonctionner”, si nous reprenons la définition fournie par « Coinmarketcap ». C’est par exemple le cas des applications décentralisées qui sont créées au-dessus du protocole Ethereum tel que Storj, Augur, Iconomi, Golem ou encore Omisego. Ces projets bénéficient de l’environnement de développement et de la blockchain entretenue par Ethereum.

Il ne s’agit là que d’une première approche et nous reviendrons en détail sur cette distinction.

En résumé :

| COIN (Jetons Natif) | TOKEN (Jetons Non-Natif) | |

| Le réseau dispose de sa propre blockchain | Oui | Non |

| Le jeton est utilisé pour le fonctionnement de la blockchain et la rémunération des mineurs | Oui | Non |

| Le jeton est utilisé pour le fonctionnement d’une application décentralisée | C’est possible mais ce n’est pas sa fonction première | Oui |

| Exemple | Bitcoin, Ether | Storj, Augur, Iconomi, Golem |

Initial Coin Offering (ICO) vs Initial Public Offering (IPO)

Comme nous l’avons évoqué une introduction en bourse (ou « IPO ») est un procédé permettant à une société privée de devenir publique en offrant ses actions sur un marché réglementé en vue de lever des fonds et pouvoir investir dans son développement.

Les concepts d’ICO et d’IPO sont proches dans la mesure où l’objectif est le même, c’est-à-dire lever des fonds, mais beaucoup de différences subsistent :

La distribution

Les ICO s’effectuent directement entre les entrepreneurs et les investisseurs. Les IPO se déroulent sur un marché réglementé.

Nature du projet

D’un côté nous avons une société privée traditionnelle (IPO) de l’autre des écosystèmes reposant sur une blockchain dont la forme et le business model peut varier d’un projet à un autre.

Les titres émis

Dans le cadre des IPO, les titres sont toujours des actions offrant des droits légaux sur la société (vote aux Assemblées générales d’actionnaires, actions collectives…) ainsi que des droits financiers (dividendes, intérêts…). Les jetons émis dans le cadre des ICO (les Utility tokens) offrent des droits sur le projet et un retour sur investissement qui diffèrent d’un projet à l’autre.

Il est important de rappeler que les Security Tokens que nous allons évoquer dans la prochaine section se rapproche beaucoup plus des action et obligations traditionnelles que les Utility Tokens.

Objectif

Comme nous l’avons dit les objectifs sont les mêmes, c’est-à-dire lever des fonds. Les ICO ont également pour objectif de développer la communauté des utilisateurs et développeurs qui sont vitales pour son développement.

Accès

L’accès réservé des IPO

Comme nous l’avons déjà évoqué, la grande différence réside dans le fait que les bénéfices des IPO sont réservés à un petit groupe de privilégiés tel que des fonds d’investissement, des investisseurs fortunés ou aux membres de la compagnie qui disposent de titres (généralement les dirigeants). Participer à une IPO permet aux détenteurs des titres de réaliser des gains souvent considérables (entre 50 et 1000 fois leur mise de départ).

Mais les titres ne sont proposés au grand public que dans un deuxième temps, lorsque l’argent a été gagnée. Les vrais gains sont en effet effectués par les personnes qui ont pu acheter les titres avant l’IPO et non pendant l’IPO. Acheter des titres pendant l’IPO permet également de faire des gains mais plus lentement et avec un effet de levier inférieur.

L’ouverture des ICO

La principale différence avec les ICO réside dans le fait qu’elles sont ouvertes à tous. N’importe qui peut maintenant accéder aux titres dès leur émission et ainsi bénéficier d’un important effet de levier. C’est ce qui fait des ICO une véritable révolution dans le monde de l’investissement. Avec les ICO, le financement des entreprises se démocratise. Il est important de noter que si les ICO ne concernaient au début que les startups développant des applications décentralisées, de plus en plus d’entreprises traditionnelles les utilisent comme un moyen de financement. Nous assistons donc bien à l’apparition d’un nouveau moyen de financement pour les entreprises.

Il ne faut toutefois pas perdre de vue que les entreprises soumises à une introduction en bourse se trouvent en général à un stade beaucoup plus avancée de leur développement. Les start-up qui utilisent actuellement les ICO pour se financer en sont au tout début. Autrement dit, en investissant dans une ICO vous êtes confronté au même type de risques que ceux auxquels sont confrontés les sociétés de Capital Risque et les investisseurs expérimentés que nous avons évoqué plus haut. Comme son nom l’indique, le Capital Risque a pour objet d’investir dans des projets hautement risqués parce que le business modèle de l’entreprise cible n’a pas encore prouvé qu’il peut fonctionner. Ce type d’investissement requiert donc beaucoup plus de connaissances que d’acheter des actions sur un marché secondaire.

Il en va de même quand vous investissez dans une ICO. Vous devez à la fois maîtriser les technologies liées à la blockchain et l’industrie dans laquelle le projet que vous visez est développé.

Réglementations

Les IPO sont lourdement réglementées en vue de protéger les investisseurs. Le processus de réglementation des ICO est en cours et progresse de jour en jour. Le SEC aux US a déjà requalifié de nombreuses ICO en IPO et infligé de lourdes amendes. En France, l’Autorité des Marchés Financiers se dirige vers l’attribution d’un visa. celui-ci permettera d’identifier les ICO ayant fait l’objet de vérifications réglementaires. Nous reviendrons sur ces points.

En résumé :

| IPO |

ICO

|

|

| Distribution | Sur un échange centralisée et réglementé | Sur une plateforme décentralisée (Ethereum, Wave…)

|

| Projet

|

Compagnie privée qui devient publique | Ecosystème reposant sur un protocole sans statut légal encore clairement établis

|

| Titres

|

Actions ou obligations offrant des droits financiers (intérêts ou dividendes) ou juridiques (droit de votes, actions collective…)

|

Jetons pouvant avoir des rôles très variés dans le fonctionnement de l’écosystème et du protocole (voir ci-dessous) |

| Objectif

|

Lever des fonds pour investir | Lever des fonds pour investir, mais surtout développer la base des détenteurs de jetons qui vont participer au développement du projet et donc en créer de valeur. |

| Accès

|

Une fois que l’entreprise est viable et à fait ses preuve.

|

AU tout début du projet, le business model proposé n’a pas encore fait ses preuves

|

| Réglementation

|

Très encadré | En cours d’élaboration. Elaboration d’un régime spécifique en France.

|

Initial Coin Offering (ICO) vs Security Tokens Offering (STO)

Une dernière distinction peut être effectuée entre ICO et Securites Tokens Offering (« STO »). Cette distinction est utilisée pour séparer les émissions d’Utility Tokens et de Security Tokens. Ce qu’il faut retenir c’est que les Utility Tokens jouent un rôle déterminant dans le fonctionnement de l’écosystème qui les a créés. Leur rendement est parfaitement détaché de la valorisation du réseau auquel ils sont attachés.

Les Security Tokens à l’inverse ne sont pas indispensables au fonctionnement du réseau qui les a engendrés mais offrent un retour sur investissement proportionnel à celui du réseau ou de l’entité qui l’a engendré.

Projets concernés

Le terme ICO est généralement utilisé pour identifier une émission de jetons par un projet reposant sur une blockchain, qu’il soit natif ou non. Les Security Tokens Offering de par la nature des Security Tokens, pourront être utilisé par n’importe quel type d’entreprise.

De ce point de vue les STO présente un nouveau moyen de financement pour les sociétés traditionnelles et notamment les Petites et Moyennes entreprises qui n’avaient jusqu’à aujourd’hui qu’un accès limité aux introductions en bourse.

Droit attachés et actifs sous-jacents

Les détenteurs de Security Tokens bénéficient de droits similaire à ceux des titres traditionnels, que ce soit les actions, les obligations ou les titres de propriétés. Les Security Tokens correspondent en effet à une part de propriété du bien qu’ils représentent. Ce bien peut être matériel (terrain, métaux précieux…) ou immatériels (entreprise, brevets…). Il peut aussi correpondre à des droit juridiques (vote aux assemblées) et/ou financiers (dividendes, coupons…).

Réglementations

Les réglementations applicables aux Utility Tokens sont encore en construction dans les différents pays concernés par les ICO. Ils devraient toutefois se clarifier rapidement. Nous y reviendrons, mais le droit applicable aux Security Tokens est soit celui applicable aux titres financiers traditionnels (Etats Unis) ou un régime spécifique (France).

En résumé :

| Utility Tokens (ICO) | Security Tokens (STO) | |

| Projets concernés

|

Applications décentralisées | N’importe quel type d’entreprise

|

| Rôle dans l’écosystème

|

Indispensable au fonctionnement du réseau reposant sur une blockchain

|

Pas obligatoirement de rôle dans le fonctionnement du réseau. |

| Droit attachés

|

Diffèrent d’un projet à l’autre | Droit juridiques (vote) et financiers (dividendes)

|

| Actifs sous-jacent

|

N/A | Correspondent à une part de la société qui les a émis ou de l’actif qu’ils représentent

|

| Réglementation

|

En construction | Généralement la même que pour les titres traditionnels.

|

Les différents types d’ICO

Il existe un nombre important de combinaisons possible concernant la forme que peuvent prendre les ICO. Il est important de comprendre tous ces termes pour pouvoir évaluer si vous avez des chances de participer à une ICO ou non.

CAPPED:

CAPPED FIRST COME FIRST SERVED:

Le nombre des jetons mis en vente est prédéterminé ainsi que leur prix. Le montant maximal qui doit être levé lors de l’ICO est donc également connu. Ce modèle est le plus simple et le plus courant à l’heure actuelle mais pose un vrai problème de participation. En effet, les investisseurs initié bénéficient souvent d’un accès privilégié aux jetons au dépend du reste des investisseurs.

DUTCH AUCTION:

Ce procédé vise à accepter toutes les enchères des investisseurs. Celles-ci contiennent le nombre de jetons souhaités et le prix auquel ils souhaitent les acquérir. Une fois que toutes les enchères ont été recueillies, elles sont classées du plus grand au plus petit. C’est à dire en commençant par l’enchère qui propose le prix le plus élevé. Les jetons que cet investisseur a demandé lui seront attribués mais on ne sait pas encore pour quel prix à ce stade. Ensuite, les jetons suivants sont attribués à l’investisseur qui a fait la deuxième enchère la plus importante. Et ainsi de suite jusqu’à ce que tous les jetons soient attribués. Le prix proposé par le dernier investisseur ayant reçu les jetons est retenu et s’applique à tous les investisseurs.

Autrement dit l’investisseur qui avait été le premier servit parce qu’il avait proposé le prix le plus élevé, se retrouve à payer les jetons au prix proposé par le dernier investisseur servi.

Evidemment, une fois que tous les jetons ont été alloués, l’enchère s’arrête et ils sont distribués aux investisseurs. Ceux qui ont fait une enchère inférieure à celle du dernier investisseur servi, se retrouvent sans jetons. Ils seront remboursés s’ils ont avancé des Ether ou des bitcoins. Raiden Network par exemple, a utilisé cette méthode pour assurer que tous les investisseurs pourront au moins participer à l’enchère. Pour autant, cette méthode n’a pu assurer qu’ils recevront des jetons.

REVERSE DUTCH AUCTION:

Le nombre des jetons et prédéterminé, mais le nombre des jetons distribués dépend de la durée de l’enchère. Par exemple si elle dure plusieurs jours, un certain pourcentage des jetons sera distribué le premier jour. Un autre pourcentage sera distribué le deuxième jour et ainsi de suite jusqu’à ce que tous les jetons soient distribués.

COLLECTION AND RETURN:

Ici le montant total des fonds qui doivent être levés est déterminé à l’avance. Par contre, le smart contrat est programmé pour accepter des fonds au-delà de la limite. A la fin de l’ICO, un ratio est appliqué à l’ensemble des fonds et les jetons sont distribués proportionnellement. L’objet de ce type de vente est de permettre à tous les investisseurs d’obtenir des jetons. Il est également possible que vous receviez moins de jetons que ce que vous aviez initialement demandé. Dans ce cas vous serez remboursé pour le différentiel.

UNCAPPED

Le nombre de jetons en vente n’est pas limité, le montant à lever ne l’est donc pas non plus. Ce type de vente est généralement ouvert pour une période donnée. Mais tous les investisseurs pourront obtenir des jetons durant ce laps de temps. Les investisseurs privilégiés se voient souvent accorder un pourcentage de l’ensemble des jetons vendus.

Par exemple, l’ICO d’Ethereum était UNCAPPED et a durée pendant 43 jours.

SOFT vs HARD vs INDIVIDUAL CAP

La notion de cap peut être « Dur » (« hard ») ou « Souple » (« soft »). Il s’agit de la limite des fonds requis par l’ICO,

Soft Cap

La « soft cap » correspond au montant minimum que les porteurs de l’ICO entendent lever. La vente pourra être maintenue jusqu’à ce que ce montant soit atteint. A défaut, les dirigeants pourront décider d’interrompre l’ICO. Dans ce cas le « smart contract » sur lequel vous aurez envoyé vos fonds devra être programmé pour les retourner automatiquement. Lorsque le projet d’ICO est sérieux, la « soft cap » est presque toujours atteinte. Ce n’est donc pas sur cet aspect que vous devez vous concentrer.

Hard Cap

La « hard cap » correspond au montant maximum pouvant être levé durant l’ICO. Concrètement, plus elle est élevée, plus vous avez de chance de pouvoir participer à l’ICO.

Individual Cap

Enfin l’«individual cap » correspond au montant maximum que chaque investisseur peut investir dans l’ICO. Ce point est essentiel parce qu’il conditionne souvent votre capacité ou non, à participer à une ICO. Si l’ « individual cap » est illimitée, alors un petit nombre d’investisseurs fortunés pourront acquérir tous les jetons. Ces derniers sont mieux connus sous le nom de « Whale » (baleines). Ainsi la « hard cap » pourra avoir été atteinte sans que vous ayez pu participer. Les ICO qui imposent une « individual cap » sont souvent les projets dans lesquels tous les investisseurs peuvent investir.

De manière générale, les initiateurs d’une ICO ont tout intérêt à ce qu’un nombre maximum de personne participe. Tout d’abord parce que l’immense majorité de ces projet dépend d’une communauté d’utilisateur la plus large possible. D’autre part, parce qu’au moment de revendre les jetons sur les échanges de cryptomonnaies, il y aurait un réel problème de liquidité et donc d’accessibilité des jetons.

Si cet article vous a intéressé, n’hésitez pas à le partager sur les réseaux sociaux ou à poser vos question en commentaire.

[…] Initial Coin Offering (ICO): Le Guide Simple et Complet est apparu en premier sur Blockchains […]

Les commentaires sont fermés.