Ripple est souvent catégorisée comme la crypto des banquiers. Ripple dispose d’une communauté très active sur les réseaux sociaux et une véritable théorie a été élaborée pour faire de cette crypto un élément incontournable du prochain système monétaire international. Dans cet article, nous allons tenter de déterminer pourquoi un grand nombre de personnes est persuadé que le prix des Ripple exploserait dans les mois qui viennent.

À l’heure actuelle, toute la question est de savoir comment l’internet de la valeur se traduit pour les banques. Les demandes des consommateurs ont évolué. En réalité, ils demandent de plus en plus une solution globale, qui soit instantanée, certaine et peu chère. Par ailleurs, le problème avec le système actuel est qu’il est constitué de nombreux systèmes incompatibles. En effet, chaque banque a son propre système qui est incompatibles avec les autres. Donc le système est lent et présente des risques opérationnels importants. Le fait est qu’il faut toujours vérifier que les données sont bien enregistrées. Ceci engendre des coûts supplémentaires qui sont répercutés généralement sur les utilisateurs.

Les solutions que propose Ripple

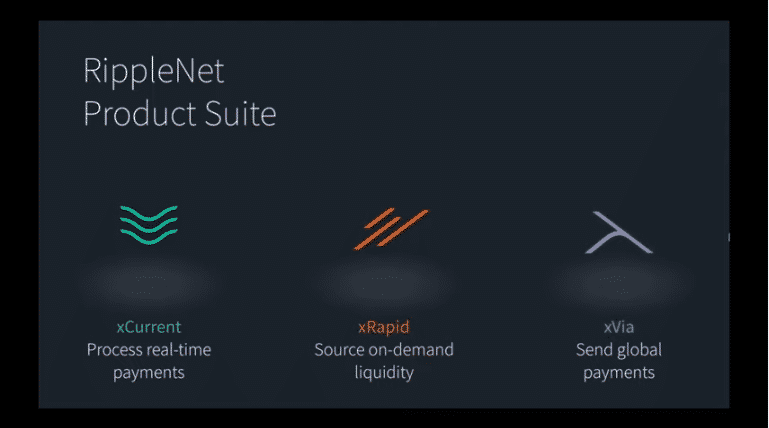

RippleNet essaye de résoudre ces problèmes en proposant un écosystème de tous les acteurs de l’industrie du paiement en vue de limiter toutes ces frictions. Autrement dit, il met toutes ces institutions sur le même réseau. Les participants de RippleNet sont les entreprises, les PME, les petites banques et les fournisseurs de paiement. Il regroupe donc tous ceux qui envoient seulement les paiements et n’en reçoivent pas. Ensuite, vous avez les membres du réseau c’est-à-dire les banques et les fournisseurs de paiement.

xCurrent

Ils réalisent des paiements et fournissent la liquidité à travers xCurrent. C’est le système utilisé par Ripple et permet que les règlements se fassent en temps réel avec un système de messages bidirectionnel. Le système est assez efficace parce les transactions sont pré-validés par les institutions avant d’être envoyées. Ainsi, en cas de problème toutes les informations nécessaires sont attachées à la transaction. Par conséquent, le système offre des certitudes de paiement en partageant l’information avant le règlement ce qui permet d’éviter les erreurs.

xRapid

En outre, les membres peuvent fournir de la liquidité à travers un autre produit qui s’appelle xRapid. Ce dernier offre un accès à un pool de liquidités à la demande. En gros, ce sont des actifs digitaux qui permettent de réduire les coûts de liquidités en fournissant en permanence de la liquidité à la demande. Il permet ainsi de réduire le nombre de comptes nostro qui sont normalement nécessaires.

xVia

De leur côté, les participants peuvent utiliser ce qu’ils appellent xVia qui est une api. Ce dernier leur permet d’accéder à RippleNet et de lancer des paiements à travers leurs banques. Ainsi, les utilisateurs peuvent envoyer des paiements en y attachant des données comme une facture et suivre aussi leur paiement en temps réel.

Il faut retenir que ces trois outils constituent un consortium de toutes les banques. Ainsi, toutes les banques sont réunies sur un même réseau. Cela permettrait d’avoir une seule base de données plutôt que d’en avoir des centaines. Ceci permet donc d’éviter toutes les erreurs, les frictions et de rendre les transactions beaucoup plus fluide et plus rapide. C’est donc ce service que rend Ripple à toutes ces banques depuis le début.

Que dit la communauté Ripple ?

Il y une communauté assez active derrière Ripple et un nombre non moins important de sites qui lui sont dédiés. Il y a toute une théorie derrière Ripple et c’est cette théorie qui sera explicitée dans ce chapitre. Beaucoup de ces théories sont vraies et plusieurs autres résultent d’une interprétation.

La pensée de la communauté Ripple à travers Ripple’s connection with the IMF and central

En se penchant sur l’article Ripple’s connection with the IMF and central banks qui reprend tout ce que dit la communauté, il s’avère que Ripple pourrait devenir central dans le nouveau système monétaire international.

La vidéo des 75 ans du système monétaire actuel de Bretton Woods

En premier lieu, cet article présente une vidéo qui date du 2 avril 2019. C’était la fête des 75 ans du système monétaire actuel de Bretton Woods. Une fête organisée par la banque mondiale et le FMI. Dans cette vidéo, Christine Lagarde à l’époque directrice du FMI introduisait quatre speakers. Au cours de cette présentation, ils expliquent quel pourrait être le rôle du FMI dans un nouveau système monétaire international. Ils expliquent à quoi pourrait ressembler le nouveau système monétaire international.

Il y a plusieurs slides, mais ils expliquent particulièrement le concept de monnaie de réserve. Au départ, c’était la livre britannique. Après la deuxième guerre mondiale, c’était le dollar et ensuite, avant 1973 c’était le dollars lié à l’or. Ensuite après 1973, c’était un dollars tout simplement. Puis après, cela pourrait être une monnaie de réserve multipolaire.

Ils mettent surtout l’accent sur la façon dont le dollar américain en tant que monnaie de réserve mondiale n’es plus souhaité par le système financier dans son ensemble. La raison est qu’il n’y a pas assez de dollars pour satisfaire tout le monde. Aussi, le fait qu’ un pays détienne la monnaie de réserve provoque une incompatibilité entre les intérêts des États unis et du reste de l’économie globale.

Le deuxième message repris pendant toute la table ronde c’est qu’il y a besoin d’une structure de pouvoir plus égalitaire entre les principales devises à savoir le dollar, l’euro et le yuan chinois. Il en résulterait une réduction du rôle du dollar. Par ailleurs, il y aurait une relation multipolaire entre les principales devises comme une structure privilégiée. Dans le slide, ils mentionnent le FMI comme se trouvant au centre de cette nouvelle organisation. Aussi, ils mentionnent également Keynes – Triffin. Selon eux, “Nous pouvons imaginer un nouveau rôle élargi pour le FMI en adaptant et en modernisant certaines vieilles idées que l’on appelle le plan Keynes et le plan Triffin.”

C’est quoi le Plan Keynes ?

Au moment de Bretton-Woods il y a eu deux plans qui s’étaient opposés. Le plan de White et celui de Keynes. Finalement, c’est le plan de white qui avait été retenu. Mais initialement, le plan de Keynes est ébauché dès 1941. Il envisageait un système monétaire mondial fondé sur une unité de réserve non nationale s’appelant le Bancor. Le Bancor aurait été une monnaie supranationale, c’est à dire une monnaie qui propose la création d’une union internationale de compensation et d’une monnaie supranationale : le Bancor.

Ainsi, il y aurait eu une entité supérieure qui aurait émis une monnaie de réserve. Elle aurait eu pour rôle de gérer toutes les transactions internationales. Il y aurait également eu une institution qui aurait eu pour rôle de faire les règlements entre les différents pays. Cependant, ce système a été rejeté parce que les Etats unis étaient en position de force à la fin de la deuxième guerre mondiale. Ensuite, ils ont décidé que ce serait le dollar qui allait être la monnaie de réserve.

Le texte du plan Keynes – Triffin

Le texte du plan Keynes – Triffin sur la liquidité internationale dit clairement en introduction “Ce serait une solution radicale de créer une nouvelle organisation internationale, une banque centrale internationale à laquelle seraient remises les réserves de change de tous les pays. L’obstacle majeur à sa mise en œuvre serait la réticence des pays à renoncer à leur souveraineté sur les réserves, mais cela peut être considéré comme une proposition visant à préparer le terrain pour de futures négociations.”. Il y aurait donc une institution qui disposerait de toutes les réserves monétaires des différents pays pour que cette institution puisse réaliser les échanges pour le compte de ces différents pays. Ce serait effectivement une solution radicale. Par contre, d’après la conférence menée par le FMI, il se voit en chambre de compensation pour les banques centrales de toute la planète.

Toutes les banques centrales du monde déposeraient donc leurs réserves au FMI et ils le disent claire durant la conférence.

Ce que dit le FMI

Le FMI semble confirmer cette position “ Vous pouvez imaginer que le FMI pourrait centraliser les accords de partage des réserves en administrant une facilité de réserve mondiale au FMI peut-être en s’appuyant sur les droits de tirage existants. Le FMI pourrait également essayer de multilatéraliser les parties décentralisées et le réseau la région en discrétionnaire des lignes de soin bilatérales. Le FMI serait donc une chambre de compensation centrale pour ses lignes de swaps bilatérales. Il absorberait une partie du risque de contrepartie soit en offrant sa propre facilité de swap à court terme.”

Ceci peut s’expliquer par le fait qu’actuellement, le dilemme de Triffin se confirme.

Lorsque Trump est arrivé au pouvoir et qu’il a dit America First, cela signifiait qu’il ferme les robinets des dollars. Or, il y a tout le marché euro-dollar. Il y a des transactions, énormément de dettes qui sont libellées en dollars. Toutefois, il y a beaucoup de pays qui ont besoin de dollars et qui puisent dans leurs réserves ou qui vendent leur bons du trésor qu’ils ont pu accumuler dans le passé pour rembourser cette dette ou recolatéraliser leurs transactions. Le problème en ce moment est qu’il manque du dollar partout et c’est pour ça que beaucoup de monnaie s’effondre, surtout dans les pays émergents et ça va continuer. La raison plausible est que ces pays ne bénéficient pas de lignes de swaps.

Qu’est ce que c’est que les lignes de swaps ?

Ce sont tout simplement des lignes de crédit. C’est un compte en banque. La FED américaine offre un accès direct à la BCE c’est à dire qu’il y aura énormément de réception de dollars et en gage la BCE donne des Euros. Idem avec le Japon. En Chine, ils ont aussi leurs lignes de swaps en yuan et elle se développe beaucoup, mais pour le moment le monde est géré en dollars et le manque de dollar pose de sérieux problèmes à travers le monde.

Surtout qu’il n’y a que quinze lignes de swaps à l’heure actuelle en dollars, ce qui fait qu’il y a énormément de discrimination à ce niveau pour tous les pays. Pour cela, les usa considèrent qu’ il y a un risque de crédit voire un geste de souveraineté pour eux.

C’est ce que dit le prochain intervenant. Il dit que “le FMI pourrait se présenter comme un intermédiaire entre la réserve fédérale puisqu’il s’agit de dollars et des autres banques centrales. Pourquoi je dis que c’est un intermédiaire c’est parce que de nombreux pays comme l’inde, le brésil profiteraient des lignes de swaps ce qui n’est pas possible aujourd’hui parce que la réserve fédérale s’inquiète du risque souverain. Le FMI pourrait apparaître au milieu, reprendre le risque souverain des lignes de swap avec CSDR.”.

L’intervenant dit tout simplement qu’au lieu de swap direct, il y aurait le FMI au milieu qui aurait des lignes de swap avec tous les pays et prendrait les réserves de monnaie chez eux. C’est très intéressant parce que c’est très concret. C’est exactement ce qui va se mettre en place très prochainement. L’intervenant qui est un professeur de LSE affirme sans ambiguïté “Une difficulté avec les lignes d’échanges au fur et à mesure qu’elles émergent, c’est qu’elles sont bilatérales et discrétionnaires. Non seulement elles existent sous forme de bol de spaghettis mais aussi les spaghetti qui pourraient se casser facilement surtout en période de crise. Ce sont les Etats unis qui décident quand ils donnent du dollar à qui ils veulent et c’est ça le problème.”.

Et Christine Lagarde ajoute “Nous serions les lasagnes du bol de spaghettis.”. Explicitement, ça veut dire qu’ils échafauderaient tous, ils mettraient au milieu des états et serait une entité supranationale.

La vidéo du discours d’ouverture d’un FESTIVAL FINTECH à SINGAPOUR

Dans une autre vidéo très intéressante qui était le discours d’ouverture d’un FESTIVAL FINTECH à SINGAPOUR en décembre 2018 présentée par Christine Lagarde, elle revient sur la façon dont elle envisage le rôle des banques centrales à l’avenir et le rôle croissant du FMI. Elle reprend encore un exemple de la pizza. “lorsqu’on achète en un clic, votre banque transfère des fonds vers la monnaie numérique détenue à la banque centrale. À son tour, la banque centrale le transmet immédiatement à la banque du supermarché qui créditerait les comptes du supermarché et tout cela en une fraction de seconde le tout presque gratuitement et à tout moment. La banque centrale est désormais l’intermédiaire de confiance.”.

Explicitement, Christine Lagarde dit que la banque centrale est l’intermédiaire de confiance et plus votre banque personnelle, votre banque de détail telle que vous la connaissez. Apparemment, ça serait aussi bien pour les paiements nationaux que les paiements internationaux puisqu’elle parle de pizza, mais tous les paiements seraient acheminés via les banques centrales ou l’argent serait détenu. Elle mentionne aussi que les banques commerciales ne peuvent pas fournir la sécurité suffisante en raison de leur nature axée sur le profit. Elle dit clairement “Les entreprises privées peuvent sous investir dans la sécurité dans la mesure elle ne mesure pas le coût total pour la société d’un échec de paiement”.

Concrètement, elle dit simplement que les banques centrales vont finalement émettre une monnaie digitale, et cela apparaît déjà partout, qu’elles vont distribuer à travers les banques commerciales. C’est ce qui se passe en chine actuellement avec leur CBDC. C’est déjà en train d’être distribué, non pas par des banques commerciales mais c’est émis par les banques centrales. Ce serait donc distribué en France par les différents acteurs et aussi des entreprises de paiement.

Ainsi, tous les paiements nationaux se feraient à travers la banque centrale et les paiements internationaux se feraient à travers le FMI. C’est ce qu’explique Christine Lagarde dans son discours. Ainsi, la conception du FMI est d’être une chambre de compensation de toutes les banques centrales.

Les fondements de la présomption de la communauté Ripple ?

La communauté Ripple pense que l’Interledger Protocol (protocole développé par Ripple) va servir de fondement à ce nouveau système monétaire international. Par exemple, ils considèrent l’apparition côte à côte du FMI et le PDG de Ripple dans plein d’événements.

La présence de Ripple au côté du FMI

Par ailleurs, l’ancien avocat général adjoint du FMI et Brad Garlinghouse qui est le PDG de Ripple étaient présents à « SINGAPOUR FINTECH FESTIVAL” et ils étaient sur scène ensemble. À un moment, il était demandé à l’ancien avocat si le FMI détiendrait des actifs cryptographiques à l’avenir. Après près d’une minute de silence, le PDG de Ripple était obligé d’intervenir pour le sortir de l’embarras. La communauté traduit cet événement par le fait qu’il y aurait quelque chose qui se trame en cachette. Elle parle d’un complot, même si cela reste une interprétation.

Ensuite, il y a eu le fait que Ripple ait réussi à rassembler toutes les banques centrales dans un meeting. La communauté pense qu’une petite société commerciale est incapable de réunir autant de représentants de banques centrales du monde. Cela n’est jamais arrivé auparavant, il faut une bonne raison et un vrai pouvoir sur toute la communauté. Par hasard, la première présentation est faite par le FMI. C’est assez intéressant de voir qu’ils sont partout.

Par ailleurs, en mai 2019, il participe à la conférence des banques Suisse où il y avait tous les représentants des banques centrales. Il y avait toutes les personnes importantes dans ce genre de réunion et le présentateur dit de façon amusée “On a également quelqu’un du public dont Ripple ». Il explique sa solution devant tous ces dirigeants de banques centrales.

La présentation d’un cadre de Ripple

C’est un peu ce qui a mis la puce à l’oreille à tout le monde.

Concrètement, elle dit qu’il travaille, actuellement, activement avec 40-50 banques centrales. Qu’il s’agit d’une période très excitante. Il avoue qu’il travaille activement pour mettre en place un réseau de banques centrales. Ça a été clairement avoué par Ripple et il serait difficile de le nier.

D’autres fait majeurs

Il y a aussi d’autres éléments qui sous-tendent les présomptions de la communauté Ripple.

La présentation du NTT Data

NTT data est une société de l’information. Actuellement, les banques centrales s’échangent directement les unes avec les autres. Vous avez des moyens de paiements locaux par exemple au niveau européen vous avez SEPA puis le Target 2. Le TARGET 2 qui est un tuyau qui permet de faire des règlements facilement et en toute sécurité. Ensuite, vous avez les différentes banques centrales qui communiquent les unes avec les autres pour échanger des devises.

Concrètement, l’idée, c’est de passer à un autre système et elle voit clairement Ripple dans ce nouveau système. En 2017, ils disent qu’il y a 50 banques Japonaises qui sont déjà intégrées dans RippleNet qui utilisent xCurrent pour échanger de la liquidité entre elles. Au même moment, il y a beaucoup d’institutions qui rejoignent le réseau RippleNet. L’étape suivante serait de relier toutes les banques de chaque pays, de chaque région qui utilisent le réseau de règlements Ripple et la Blockchain Ripple comme moyen de connexion entre toutes les régions.

Le Droit de tirage spécial DTS

La communauté pense que le FMI va utiliser ce système pour mettre en place son système de chambre de compensation du système monétaire international. Ainsi, la monnaie de réserve mondiale du nouveau système monétaire international tel qu’envisagé par le FMI serait le Droit de tirage spécial (DTS) qui existe depuis 1969. Il s’agit d’un avoir de réserve internationale complémentaires dans le cadre du système de parité fixe de Bretton Woods. Tout pays adhérent au système devait disposer de réserves officielles – avoirs en or de l’Etat ou de la banque centrale et devises largement acceptées – qui pouvaient servir à racheter sa monnaie nationale sur le marché de changes internationaux, au besoin, pour maintenir son taux de change.

Concrètement, le DTS est utilisé pour apporter aussi de la liquidité notamment quand on fait des prêts . Quand le FMI apporte des prêts, il utilise ses droits de tirage spéciaux. Il avait été utilisé en euro pour la Grèce, mais c’est renouvelé tous les cinq ans. Le panier est composé actuellement du dollar, de l’euro, du yuan, du yen et du Sterling, mais il est revu tous les cinq ans par le conseil d’administration du FMI.

La dernière mise à jour date de 2016 donc la prochaine serait pour le 1er octobre de cette année. Selon toute la communauté Ripple, les résultats seront disponibles fin septembre. Reste à voir si le panier sera étendu à toutes les banques centrales donc à toutes les monnaies principales de la planète. Auquel cas on annoncerait la nouvelle structure reposant sur Ripple, d’où la spéculation sur la montée du prix de Ripple jusqu’à 500 – 600 $.

Il y a quatre mille personnes qui pensent que Ripple est sous-évalué. Il y a une communauté hyper active qui est persuadée que Ripple va être utilisé dans le prochain système monétaire international et ce n’est pas impossible. Au vu de tous les éléments disponibles et compte tenu du système actuel, tout le monde prévoit le passage à un nouveau système monétaire qui devra être compatible avec les cryptos parce que toutes les banques centrales se mettent à faire leur crypto monnaie. Tous les yeux sont donc braqués sur fin septembre, début octobre.

Si vous avez aimé cet article, n’hésitez pas à liker, à laisser vos questions et à vous abonner à la chaîne.

À très bientôt !